こんにちは、ハヤシヨシナカです。

フリーランス/一級建築士として設計業を行いながら、2014年に不動産(中古マンション)を購入したのをきっかけに、不動産賃貸(大家)業を楽しんでいます。

不動産賃貸(大家)業は、サラリーマンも自営業の方でも、多くの方が副業として行える事業の一つで、かつ将来向けての資産形成としても有効な投資スタイルのひとつです。

このブログでは、私が不動産賃貸業で学んできた知識や、投資スタイル、失敗談などを経験をもとにお話しさせていただいてます。

不動産は買ったとき、所有しているとき、売却したとき・・・など様々な場面で税金がかかります。これから不動産の購入を検討している方や、不動産投資を始めようとしている方含め、不動産の扱いには税金がついてまわります。そして税金の知識をしっかりと把握しておくことで、後のリスクヘッジにもつながっていきます。

今回はその中で『不動産の所有期間で売却時の税率が変わる』という、売却時にの税金についての注意事項をご紹介します。

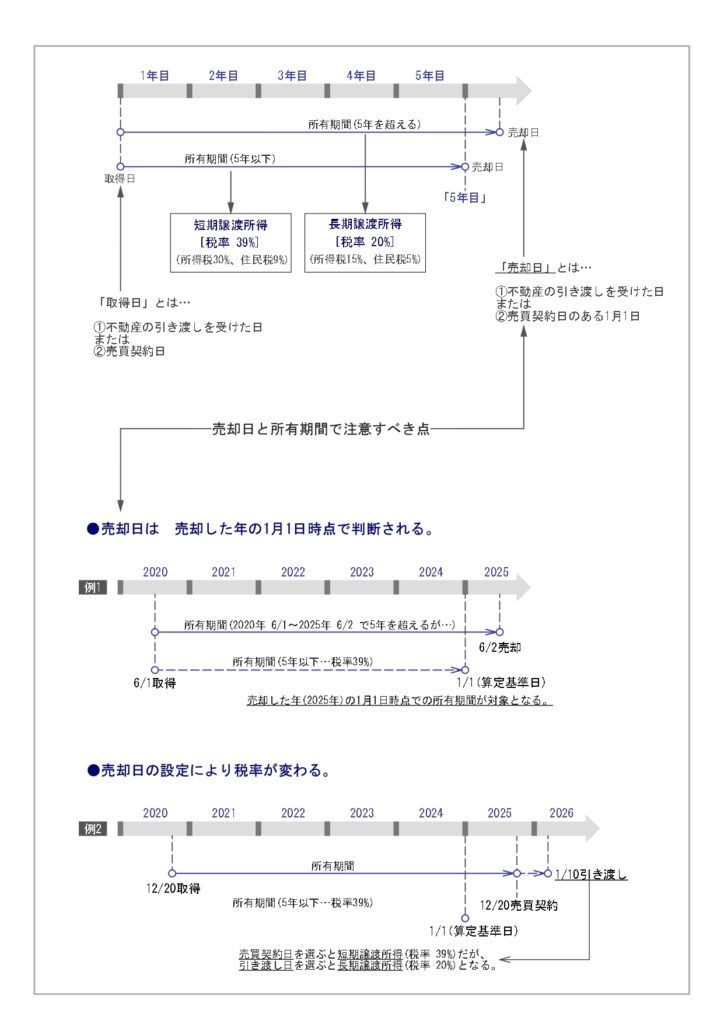

所有している不動産を売ったときにかかる税金は、不動産の所有期間によって税率が変わります。

所有期間 「5年」がボーダーライン

不動産を売却したときの譲渡所得は,所有期間に応じて税率が変わり、その所有期間別に長期譲渡所得と短期譲渡所得に分けられます。

・売却した年の1月1日時点で所有期間が5年以下なら、短期譲渡所得となり税率は39%です。

・売却した年の1月1日時点で所有期間が5年を超えていれば、長期譲渡所得となり税率は20%です。

この2つの区分は、不動産を購入後、すぐに高値で売り抜ける転売目的による短期の不動産売買を抑えるために設けられたものです。

たとえば所有期間が5年0か月と5年1か月なら、1か月の違いで税率は倍近く(19%)も異なることになります。

所有期間を算定する際の注意事項

不動産の所有期間とは、不動産を取得した日(取得日)から売却した日(売却日)までの期間です。

ただし、取得日と売却日の判定には基準があるため注意が必要です。

●取得日と売却日の判定のルール

取得日とは

➝ 原則として不動産の引き渡しを受けた日です。なお、売買契約日を選ぶこともできます。

(不動産の引き渡し日、または売買契約日)

売却日とは

➝ 原則として不動産を引き渡した日です。ただし、その年の1月1日時点で判定されます。つまり売却が同じ年の1月でも12月でも、1月1日に売却したものとなります。なお、取得日と同じように売買契約日を選ぶこともできます。

(不動産を引き渡した日、または売買契約日の年の、1月1日)

●所有期間の違いによる税金の把握を計算してみる

【売却計算例】

(譲渡所得2500万円の場合)

・短期譲渡所得(所有5年以下)→ 2500万円×39%=975万円

・長期譲渡所得 (所有5年を超える) → 2500万円×20%=500万円 税金の差は475万円

不動産の売却では、所有期間「5年」がひとつのボーダーラインとなります。転売目的と知った上でかつ税率の違いを理解していれば問題ありませんが、何らかの理由で所有する不動産を売却しなければならないときは、「所有期間」に十分に注意して、正しい時期を判断しましょう。