こんにちは、ハヤシヨシナカです。

フリーランス/一級建築士として設計業を行いながら、2014年に不動産(中古マンション)を購入したのをきっかけに、不動産賃貸(大家)業を楽しんでいます。

不動産賃貸(大家)業は、サラリーマンも自営業の方でも、多くの方が副業として行える事業の一つで、かつ将来向けての資産形成としても有効な投資スタイルのひとつです。

このブログでは、私が不動産賃貸業で学んできた知識や、投資スタイル、失敗談などを経験をもとにお話しさせていただいてます。

私の不動産投資スタイルのメインは「区分マンション投資/賃貸業」です。

資産価値が下がりづらい、1)築古20年以降の区分マンション ➝ 2)リノベーション ➝ 3)賃貸 の流れで投資を行っています。

今回は不動産『マイホーム』購入でローンを組むと税金が軽くなるという話を致します。

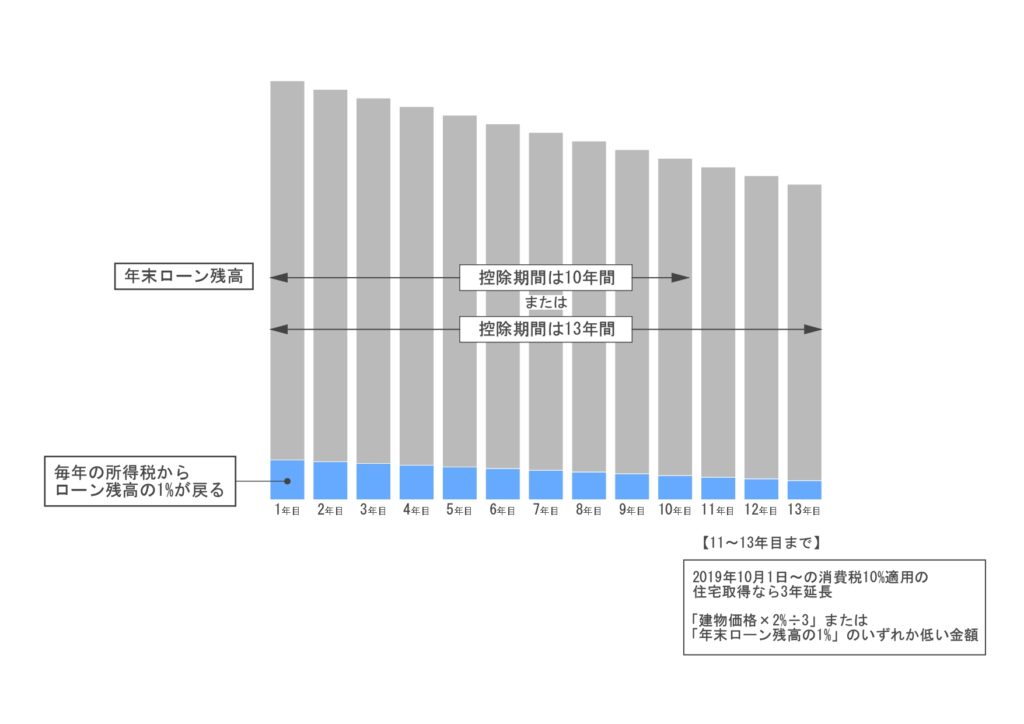

住宅ローンの税金が軽くなることを「住宅ローン控除」といい、ローン残高に対して10年間または13年間税金の一部が戻る仕組みとなり、ローンを組む購入者にとっては非常に大きなメリットとなります。

では詳しく見ていきましょう。

住宅ローン控除の制度とは

住宅ローン控除は、住宅ローンを借入れて住宅を取得した方を対象にした制度で、住宅ローンの年末残高に応じて、住宅取得者の所得税額から一定額を控除(所得税から控除しきれなかった額は、個人住民税より控除)するもので、いわゆる減税措置です。

入居した年から10年間、毎年の住宅ローンの年末残高の1%が、納めた所得税から戻ってきます。控除額の上限は年40万円(長期優良住宅、低炭素住宅なら年50万円)です。令和元年10月の消費税10%に伴い、消費税10%適用の住宅取得なら、控除期間が10年➝13年に延長されています。

所得税から控除しきれない場合、住民税からも控除されます。ただし、最大で年13万6500円となっており、住民税額すべてが対象になるわけではありません。なお、税金からの控除であるため、その年の所得税+住民税の一部を超えた控除は受けられません。

住宅ローン減税の理解を深めるとともに大切なことは、事前に適用要件をよく確認することです。

住宅ローン控除制度の適用を受けることができる場合は、次のとおりです。

[主な適用要件]

・返済期間が10年以上の住宅ローンであること

・控除を受ける年の合計所得金額が3,000万円以下であること

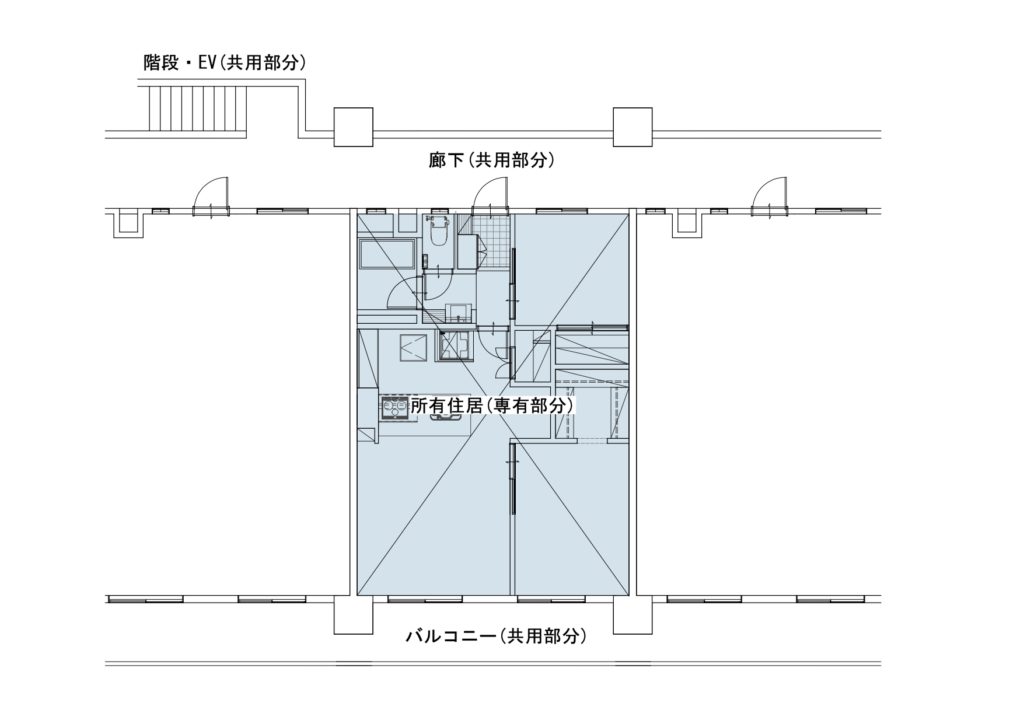

・住宅の床面積が50㎡以上で、その1/2以上が居住用であること

・住宅を取得した日から6カ月以内に居住すること

・中古住宅の場合、耐震性能を有していること など

[控除額]

各年の住宅ローンの年末残高 × 控除率(1%) = 控除額

※年末残高が4,000万円以上である場合は4,000万円として計算

なお、住宅ローン控除の適用を受けるためには確定申告書の提出が必要となりますが、会社員などの給与所得者であれば、適用を受ける最初の年だけ確定申告書を提出すれば、以後は年末調整により控除されます。

※住宅ローン控除の適用要件には床面積要件があるので、コンパクトマンションなどの場合は注意が必要です。

住宅ローン控除 制度のしくみ

●住宅ローン控除の制度のしくみ

※長期優良住宅、低炭素住宅の場合なら50万円。

●住宅ローン控除の主な適用要件のまとめ

・床面積が50㎡以上

・床面積の2分の1以上が居宅として使用

・新築住宅

・中古住宅(一定の耐火基準を満たすこと)

・返済期間が10年以上

・金融機関からの借入れ(家族や知人からの借入れは対象外)

・合計所得金額が3,000万円以下

・住宅を購入後、6カ月以内に居住

・居住した年の前後2年間で、居住用財産を譲渡した場合の3,000万円特別控除を受けていない など

●控除額の計算例(一般の住宅の場合)

年末のローン残高が5,000万円あった場合の計算!

※控除対象借入限度額4,000万円(一般の住宅の場合)として計算。

※長期優良住宅の場合は、控除対象借入限度額は5,000万円

この年の所得税額から 40万円が控除されます。

では、「住宅ローン控除」を受け取るためには、どのような申請が必要なのでしょうか?

住宅ローン控除の申告方法

住宅ローン控除を受けるために、会社員(サラリーマン)は最初の年だけ「確定申告」が必要です。

●会社員は最初の年だけ「確定申告」が必要

住宅ローン控除は、原則として毎年の確定申告により受けられます。

また、会社員は2年目以降は確定申告が不要です(年末調整で適用される)。

確定申告とはその年の所得を確定申告書にまとめて、翌年の2月16日~3月15日までに申告・納税することです。確定申告書には、簡素化された申告書(A様式)とすべての所得で使える申告書(B様式)があります。会社員で給与以外の所得がなければA様式を使えます。

●申告書にはいくつかの種類がある。

住宅ローン控除を受けるには、確定申告書に加えて住宅借入金等特別控除額の計算明細書を使います。申告書に添えて提出する書類にも注意します。

申告書や計算明細書は税務署などでもらえるほか、国税庁のホームページからダウンロードや印刷ができます。国税庁ホームページ「確定申告書等作成コーナー」では、ネット上の入力で確定申告書を作成することができます。

会社員であれば、2年目以降は会社に住宅ローンの年末調整残高証明書を提出することで年末調整により控除されるため、確定申告は不要になります。

●確定申告に必要な主な書類

❏売買契約書や請負契約書のコピー

❏建物・土地の登記事項証明書

❏住宅ローンの年末残高証明書

❏確定申告書第一表、第二表(A様式またはB様式)

❏住宅借入金等特別控除額の計算明細書

確定申告の提出にあたっては、各地域の税務署を管轄として、相談会や窓口を設けていますので、足を運んでひとつひとつ書き方を指導いただきながら進めれば難しいものではありません。但し、確定申告の期間中は住宅ローン控除の相談以外の申告者の方も多数いる為、大変混雑します。私も平日の合間を見て、事業主としての確定申告で何度か伺ったこともありますが混雑している為、数時間待つのは日常です。2月16日~3月15日と提出期間は一カ月間ありますが、早め早めに動くことをお勧めします。